Bergman & Bevings delårsrapport 1 april–30 september 2023

19.10.2023

Delårsrapport 1 april–30 september 2023

Andra kvartalet (1 juli–30 september 2023)

- Nettoomsättningen ökade med 2 procent till 1 094 MSEK (1 073).

- Resultatet (EBITA) ökade med 27 procent till 107 MSEK (84) och EBITA-marginalen stärktes till 9,8 procent (7,8).

- Resultatet efter skatt uppgick till 49 MSEK (49).

- Kassaflödet från den löpande verksamheten ökade med 252 procent till 176 MSEK (50).

- Två förvärv har genomförts med en total årsomsättning om cirka 135 MSEK.

Sex månader (1 april–30 september 2023)

- Nettoomsättningen ökade med 2 procent till 2 322 MSEK (2 273).

- Resultatet (EBITA) ökade med 21 procent till 212 MSEK (175) och EBITA-marginalen stärktes till 9,1 procent (7,7).

- Resultatet efter skatt uppgick till 97 MSEK (104).

- För den senaste tolvmånadersperioden uppgick resultatet per aktie till 7,45 SEK (7,75) före utspädning och 7,40 SEK (7,70) efter utspädning.

- Fyra förvärv har genomförts med en total årsomsättning om cirka 220 MSEK.

VD:s kommentar

”Vi fortsätter trimma seglen”

Fortsatt positiv resultatutveckling trots en svagare marknad

EBITA ökade mot föregående kvartal och jämfört med samma kvartal föregående år ökade EBITA med 27 procent till 107 MSEK (84). Vi närmar oss tvåsiffriga rörelsemarginaler då EBITA-marginalen stärktes med två procentenheter till 9,8 procent (7,8).

Under kvartalet upplevde vi en svagare efterfrågan inom byggsektorn och skönjde en viss avmattning inom industrin. Efterfrågan påverkades också av att våra nordiska återförsäljarkunder fortsatte minska sina säkerhetslager. Sammantaget bidrog detta, tillsammans med det pågående arbetet med att fasa ut lågmarginalaffärer, till en mindre omsättningsökning i kvartalet och den organiska omsättningen minskade med 7 procent. Våra förvärv av bolag med goda marginaler, och arbetet med att kontinuerligt förbättra produktmixen, stärkte täckningsgraden med 2,5 procentenheter i kvartalet. Genomförda kostnadsbesparingar har gett effekt och omkostnaderna i jämförbar koncernstruktur fortsatte att minska. Tillsammans resulterade detta till en betydande resultatförbättring i kvartalet som säsongsmässigt är vårt svagaste kvartal.

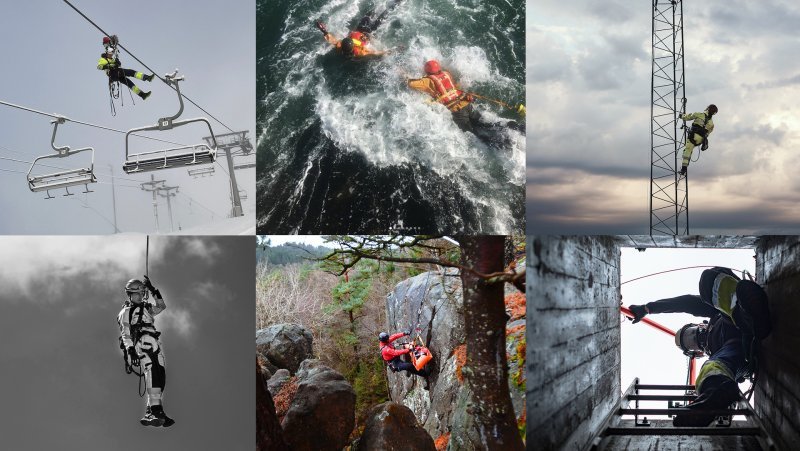

Under kvartalet ökade divisionerna Building Materials och Tools & Consumables sina resultat markant och båda hade tvåsiffriga rörelsemarginaler, medan resultatet i divisionen Workplace Safety minskade. Huvudförklaringen till Tools & Consumables resultatökning är att genomförda större kostnadsbesparingar, i främst Luna, har gett positiva resultateffekter trots lägre omsättning för jämförbar verksamhet föregående år. Resultatminskningen i Workplace Safety förklaras delvis av att divisionens huvudkundgrupp, nordiska återförsäljare, minskar sina säkerhetslager. Ytterligare kostnadsbesparingsåtgärder har initierats i Workplace Safety för att möta en lägre efterfrågan.

Ökat resultat och minskade lager gav stärkt kassaflöde

Resultatökningen, tillsammans med minskat lager, stärkte kassaflödet från den löpande verksamheten som i kvartalet uppgick till 176 MSEK (50). Organiskt minskade lagret med nästan 300 MSEK jämfört med samma tidpunkt föregående år.

Förvärv av höglönsamma, marknadsledande nischbolag med tillväxtförutsättningar

Under andra kvartalet förvärvade vi två bolag. Förvärvet av Itaab, marknadsledande i Sverige inom metallundertak som främst installeras i samhällsfastigheter, ger oss en plattform i en nisch inom byggsektorn som förväntas växa. Förvärvet av Sandbergs stärker vår närvaro i nischen för utrustning inom vätskehantering i Sverige där vi redan äger Germ. Sandbergs kunder återfinns främst inom industrin, åkeri/entreprenad samt inom offentliga verksamheter i norra Sverige där framtida marknadsförutsättningar bedöms goda. Förvärven tillför koncernen en årlig omsättning om cirka 135 MSEK med god lönsamhet. Jag välkomnar Itaab och Sandbergs till koncernen och ser fram emot att stötta bolagen i deras respektive tillväxtresa.

Ambition att öka lönsamhet, resultat och kassaflöde

Ambitionen är att fortsätta förbättra lönsamheten, resultatet, marginalen och kassaflödet i koncernen. Vår decentraliserade styrmodell gör att våra bolag snabbt kan anpassa sig till rådande förutsättningar och ”inte klagar över för lite vind utan istället trimmar seglen”. Våra bolag och medarbetarnas proaktiva agerande för att möta konjunkturförändringar gör oss väl förberedda att bolag-för-bolag möta varierande marknadsförutsättningar. Våra bolag har konkreta kortsiktiga och långsiktiga mål samt aktiviteter som säkerställer att vi fortsätter att fokusera på vinsttillväxt framför omsättningstillväxt. Vi fortsätter arbetet med att effektivisera rörelsekapitalet, främst genom att minska lagernivåerna, och förbättra rörelsemarginalen innefattande ytterligare effektiviseringsåtgärder. Trots en svagare underliggande marknad har vi förutsättningar att öka koncernens lönsamhet, marginal och kassaflöde genom förbättringar i våra 27 bolag. Parallellt har vi för avsikt att förvärva fler höglönsamma nischade bolag med starka kassaflöden under verksamhetsåret. Jag ser därför att Bergman & Beving har goda förutsättningar att fortsätta förbättra resultatet och ambitionen att nå 500 MSEK i rörelseresultat senast verksamhetsåret 2025/2026 är orubbad.

Stockholm i oktober 2023

Magnus Söderlind

VD och koncernchef